クレジットカードのリボ払い・キャッシングのリボ払い

手元に現金がないときに使える手段といえば、クレジットカードのショッピングかキャッシングですね。どちらも意識しないとついつい使いすぎてしまいますよね。使いすぎると返済に苦労してしまいます…

返済に苦労する理由は、クレジットカードもキャッシングもリボ払いでの返済になるからです。

このページではクレジットカードとキャッシングでのリボ払いの仕組みと違いを見ていきます。

クレジットカード、キャッシング、リボ払いについて

そもそもクレジットカードのショッピング枠とは?

キャッシングとは?

キャッシングとは?

これらの定義を確認していきましょう。

クレジットカードのショッピング枠

ショッピング枠とは、クレジットカードの商品購入に使える限度額のことです。

クレジットカードはショッピング枠の利用が一般的なので、以降では「クレジットカード=ショッピング」とします。

限度額を超えると、口座から引き落とされるまでクレジットカードでの支払いができなくなります。

ショッピング枠の範囲内であれば、手元に現金がなくても買い物ができます。

引き落とし日に口座にお金があれば継続的にクレジットカードを利用できます。

ただし、引き落とし時に口座にお金がないとクレジットカードが利用停止になってしまいます。

キャッシング

キャッシングとはATM等で現金を借りることができる機能のことです。

キャッシングは消費者金融が発行するカードやキャッシング機能がついているクレジットカードで利用可能です。

前者はキャッシングが目的のカードとなるので融資限度額までは何度でも借りることができます。

後者はショッピング枠がメインとなるのでキャッシングの枠はショッピング枠の範囲内となります。

例えばショッピング枠50万円、内キャッシング枠10万円のカードのとき

①ショッピング枠20万円利用した場合

ショッピング枠:残り30万円

キャッシング枠:残り10万円

②キャッシング枠5万円利用した場合

ショッピング枠:残り45万円

キャッシング枠:残り5万円

③ショッピング枠45万円利用した場合

ショッピング枠:残り5万円

キャッシング枠:残り5万円

リボ払い

リボ払いとは、借りたお金の返済方法の一種です。

リボ払いでは、消費者金融やクレジットカード会社等の業者との契約で定められた範囲内で、自由に買い物をしたり現金を出金することができます。

利用した金額に契約時に設定された金利分を加えた額を毎月返済していきます。

返済額は各業者が定めている最低返済額以上であれば自由に設定することができます。

この最低返済額は業者によって変わってきます。

例えば、30万円のリボ払いを楽天カードでする場合は毎月5,000円以上、オリコカードでする場合は毎月15,000円以上の支払額の設定が必要となります。

キャッシングも同様で、大手消費者金融のプロミスであれば最低返済額は11,000円になります。(2019年12月現在)

クレジットカードとキャッシングのリボ払いの違い

クレジットカードとキャッシングはどちらもリボ払いでの返済ができます。

リボ払いの仕組み自体は同じですが返済プランに大きな違いがあります。

また、契約内容の違いもあるのでこれらを説明していきます。

返済期間の違い

クレジットカードとキャッシングの違いの一つに返済期間についての定めに違いがあります。

消費者金融を含む貸金業者の場合、返済期間を設定しており、返済期間の長期化を防いでいます。

例えばアコムであれば最終融資日から9年7ヶ月、プロミスであれば最終融資日から6年9ヶ月です。

一方でショッピング枠のリボ払いについては、キャッシングのような自主規制はありません。

そのため支払いが長期化する可能性があります。

これが理由でリボ払いに苦しんでいる人が増加しています。

返済ができなくなり債務整理を行う人も多いです。

債務整理とは?

金利の違い

クレジットカードとキャッシングでは金利の違いもあります。

クレジットカードの方が金利は低く表示されています。

一般的に年利の最大は12~15%のものが多いです。

一方でキャッシングの場合は15~18%と、クレジットカードよりも高くなります。

ここだけ見るとキャッシングよりもクレジットカードの方が安く済むように見えます。

しかし、ここに落とし穴があります。

それが毎月の支払い額です。

これについては次の節で説明します。

毎月の支払額の違い

クレジットカードとキャッシングには支払額の違いもあります。

これは金額の違いではなく、変動するかの違いです。

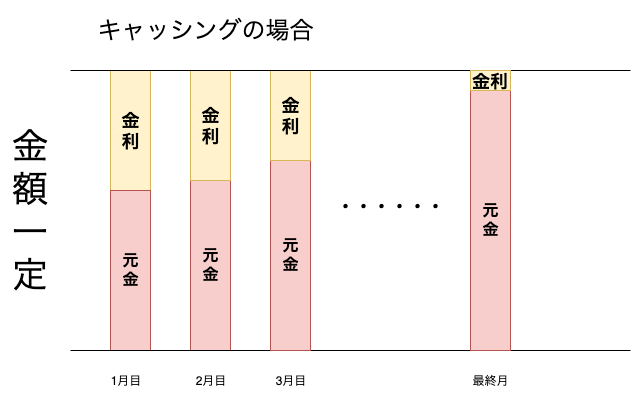

キャッシングの場合は、本人の申請がない限り月々の返済額は固定となります。

月々の支払いの内訳は元金と金利です。

残債に月利(年利÷12)を掛けた額が金利、月の支払額からこの金利を引いた額が元金にあてられます。

例えば、年利が18%、毎月15,000円支払うと設定していた場合

月利は18%÷12=1.5となります。

残債が200,000円だとすると

200,000×1.5%=3,000円が金利となり、

15,000−3,000=12,000円が元金にあてられます。

つまり支払いを終えた後の残債は

200,000−12,000=188,000円となります。

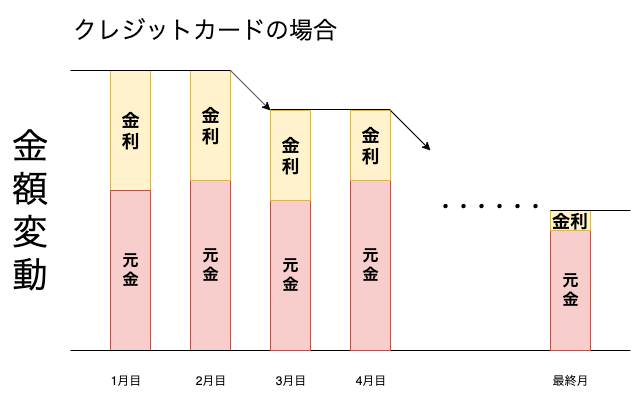

一方、クレジットカードの場合、月々の支払額が変動します。(クレジットカードでも固定額返済を設定することが可能な場合も多いですが、自ら設定をしないと変動する場合が多いです)

残債と返済額が連動しているため、残債がある程度減ると月々の返済額も減ります。

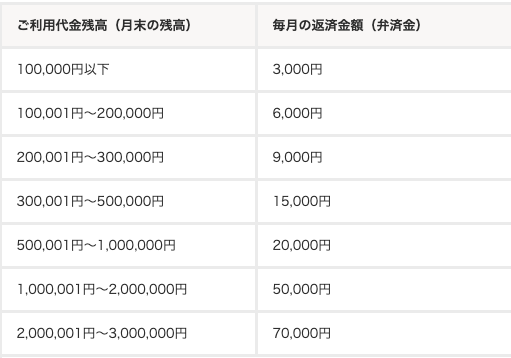

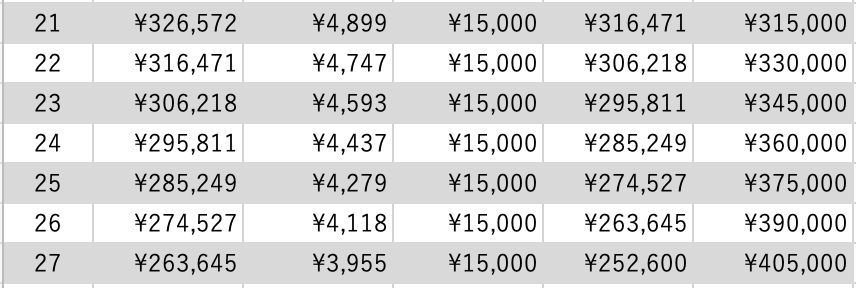

例えば、オリコカードの場合、下記の表のように残債の額で返済額が変動していきます。

*オリコカード公式サイトより引用

結局どちらの方がお得?

これまでにクレジットカードとキャッシングの違いを見てきましたが、

「結局どっちの方がお得なの?」と思う方がほとんどだと思います。

結論から言うと

使い方次第となります。

具体的な数字を見ていきましょう。

クレカリボVSキャッシングリボ

| 項目 | クレカリボ | キャッシングリボ |

|---|---|---|

| 金利 | 15.0% | 18.0% |

| 月返済額 | 15,000円変動* | 15,000円固定 |

| 返済回数(期間) | 104回(8年8ヶ月) | 47回(3年11ヶ月) |

| 返済総額(金額表示) | 73万1172円 | 69万8360円 |

| 実金利 (%) | 46.2% | 39.7% |

*オリコカードの表より算出

月の返済金額をこのように図のように設定した場合、結果的にキャッシングの方が早く返済することができます。

これはクレジットカードの月返済額が変動することで、返済期間が延び、金利が膨らんでいるからです。

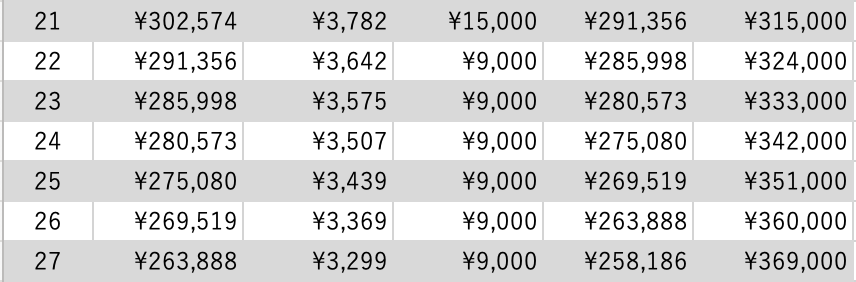

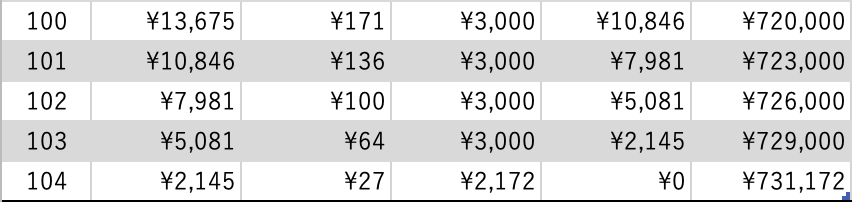

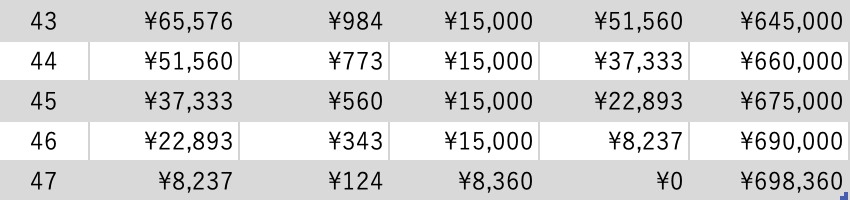

実際に計算すると下の表のようになります。

クレカリボの場合

キャッシングリボの場合

序盤ではどちらも毎月15,000円の支払いをしています。

キャッシングの方が金利が高いため残債がクレカリボよりも多いです。

しかし、クレカリボの返済額が変わると、残債の減りが鈍化します。

一方キャッシングリボでは返済額が変わらないため26回目では残額が逆転します。

ここからクレカリボは鈍化が進み最終的には104回目で完済となります。

一方キャッシングはその半分以下の回数で完済できます。

このように金利が安いクレジットカードのリボ払いでも、金利の高いキャッシングリボよりも高い額を支払うことも出てきます。

この場合はキャッシングを利用した方がよいと言えるでしょう。

返済額を変更しないように設定した場合、返済額はクレジットカードもキャッシングも変わらず、金利だけの違いになるのでクレジットカードの方が安く済みます。

結論

先にも述べた通り、クレジットカードとキャッシング、どちらがよいかというのは使い方次第です。

一定金額でしっかりと返済したい人、リボ払いのシステムを十分に理解できていない人はキャッシングを選んだほうが返済の確実性がでてきます。

クレジットカードのリボ払いを選んでしまうと、知らないうちに利息が膨れ上がって返済ができなくなることもあります。

また、ショッピング枠を気にせず買い物をしてしまうと、更に支払い期間を延ばすことに繋がりかねません。

キャッシングであれば現金でいくらあるか把握できるのでクレジットカードのように使いすぎることは少なくなります。

一方で自己管理がしっかりできる人の場合はクレジットカードのリボ払いを選んだ方がお得でしょう。

キャッシングは金利がクレジットカードよりも高いので、早く返済できる人、クレジットカードの設定を管理できる人が利用するのは得策ではないでしょう。

以上のことに注意してクレジットカード・キャッシングのリボ払いを利用しましょう。